一、月度走势复盘:

12月长江现货1#铜价一路高歌猛进,期盘表现尤为亮眼。沪铜期货盘中一度冲高至102,660元/吨,刷新历史新高点;月度均价环比涨幅达7.64%,同比涨幅高达25%,月均线涨幅超12%。具体来看:

现货市场:长江现货1#铜价延续11月以来的上行趋势,12月全月维持高位震荡上行格局,但市场交投活跃度略显逊色,终端客户恐高情绪边际升温。

期货市场:沪铜期货月内累计上涨显著,技术面呈现多头排列,月均线系统显示中长期上行趋势明确。

同比分析:同比25%的涨幅主要受益于全球宏观环境改善、美铜关税、供应短缺升级及新能源领域需求增长等多重因素驱动。

环比视角:7.64%的环比涨幅验证了短期市场情绪的持续回暖,与宏观经济数据及行业基本面形成正向共振。

二、走势图

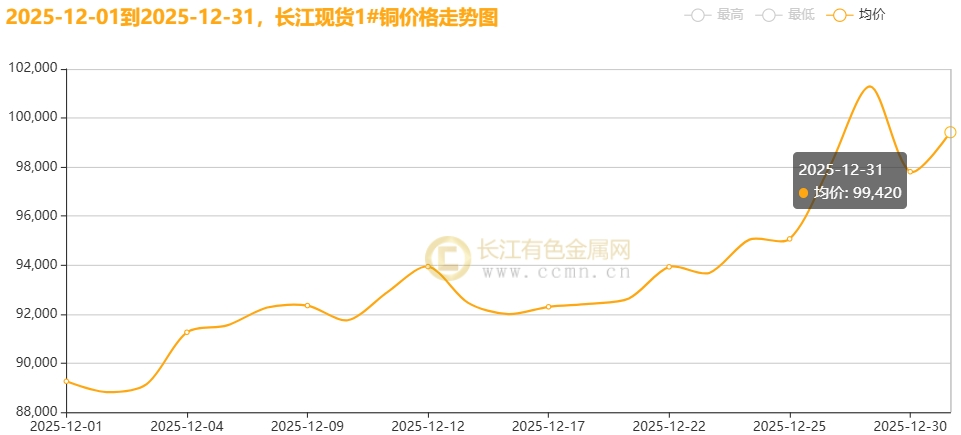

2.1长江现货

▲CCMN长江现货铜12月份价格走势图

如上图所示,2025年12月,国内现货铜价一路高歌猛进。长江有色金属网——长江现货1#铜月均价报93449.57元/吨,日均上涨520.87元/吨,环比11月均价(86613.5)大涨7.89%;同比2024年12月均价(74563.18)上涨25.33%。

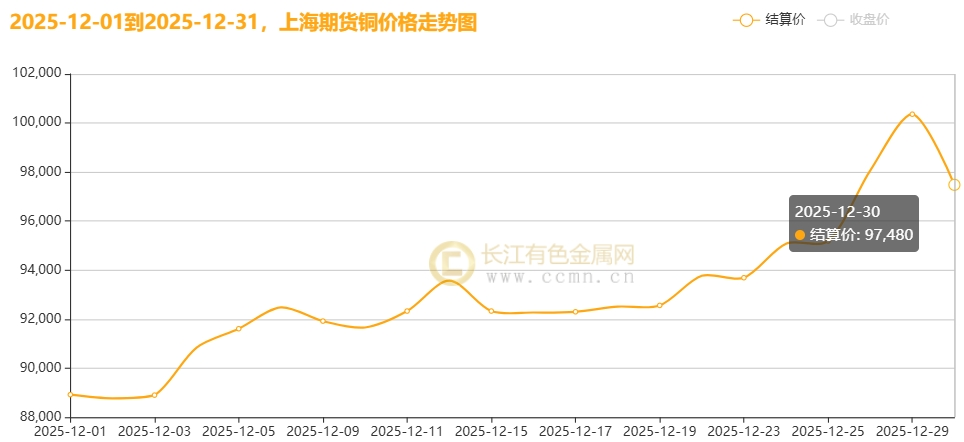

2.2沪铜期货

▲CCMN沪期铜12月份价格走势图

如上图所示,2025年12月沪期铜涨势如虹。本月沪铜结算价报93027.27元/吨,月均线涨超12%,日均上涨624.55元/吨,环比11月均价(86425)上涨7.64%;同比2024年12月均价(74384.09)涨逾25 %。

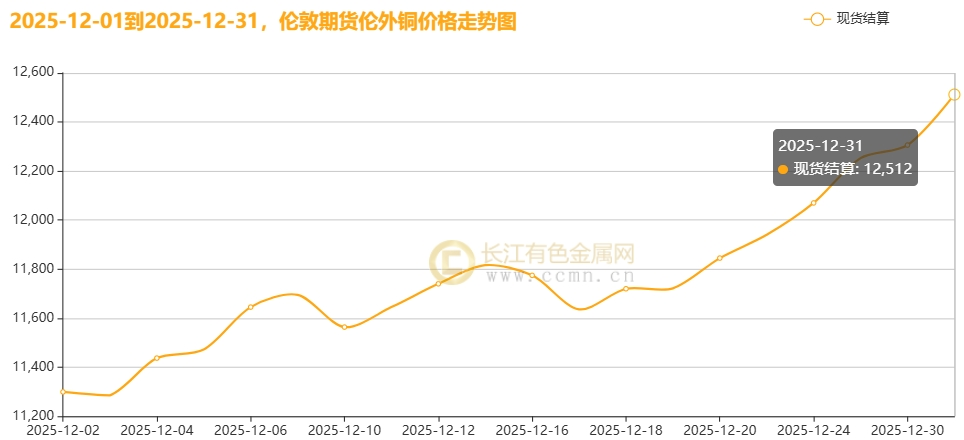

2.3LME期铜

▲CCMN伦敦(LME)铜12月份价格走势图

CCMN数据显示,2025年12月LME期铜强势上扬。本月伦铜均价报11731.25美元/吨,日均上涨74.9美元,环比11月均价(10818.95)大涨8.43%;同比2024年12月均价(9049.26)上涨29.64%。

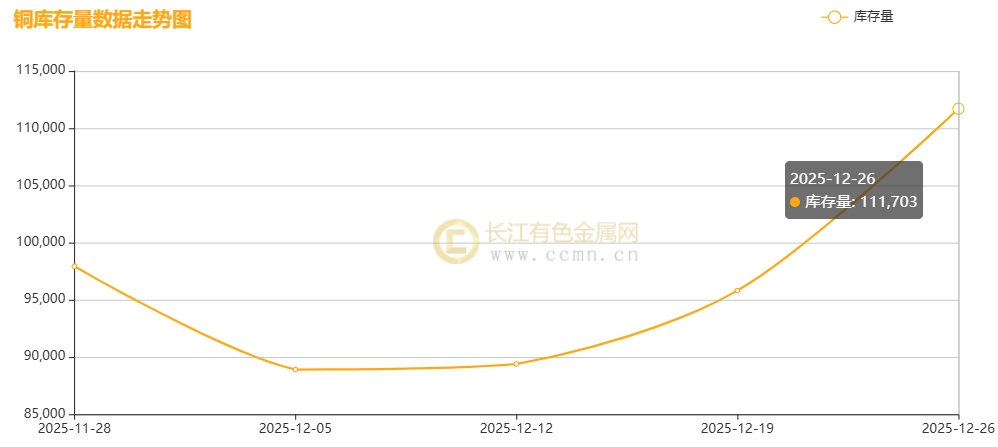

2.4内外库存数据

▲CCMN沪铜社会库存12月份走势图

如图所示,2025年12月沪铜库存呈累增态势;月度库存增加13,773吨至111,703吨,环比11月(97,930吨)上涨14.06%,同比2024年12月份库存总量(74,172吨)上涨50.60 %,反映国内年末消费孱弱,弱现实凸显。

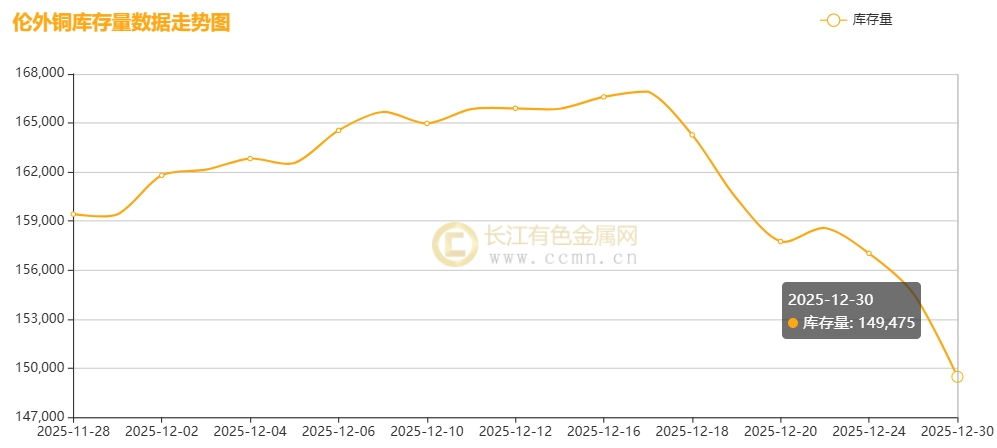

▲CCMN伦敦(LME)铜库存12月份走势图

如上图所示,2025年12月LME铜库存呈去库态势,月度库存减少9,950公吨至149,475公吨,环比11月(159,425吨)下跌6.24%,刷新一个半月低点;同比2024年12月库存水平(271,400吨)下降44.92%,表明当前库存水平处在历史绝对值低位,为铜价带来底部强支撑。

三、长江视点解析:

12月铜价强势上行的核心逻辑:是宏观与微观供需的深度共振:

1)海外宏观扰动:美国12月综合PMI降至53.0创6个月新低,其中制造业PMI为51.8、服务业PMI为52.9,均低于预期,且新订单指数20个月来首次萎缩,显示经济动能显著放缓。尽管11月CPI同比回落至2.7%,但受数据采集期与政府停摆影响,存在27个基点的低估风险。美联储降息路径因特朗普提名鸽派主席候选人及年末流动性扰动产生分歧:12月会议纪要显示,多数官员认为明年宜进一步降息,但部分官员明确主张利率“在一段时间内”维持不变。此外,第三季度经济按年率增长4.3%,为两年来最快增速,这可能加剧反对12月降息的官员对通胀的担忧。不过,市场交易员仍预期明年降息两次,预计美元将迎来自2017年以来最陡峭年度跌幅,进一步支撑铜价上涨。

2)国内政策“托底+控量”双管齐下:中央政治局会议明确“稳定房地产”目标,政策延续“逆周期+跨周期”组合拳,财政部明确2026年继续实施更加积极财政政策;发改委叫停200万吨铜冶炼产能(占全国年产能5%),供给端“减法”抬升中长期价格天花板,形成“稀缺性溢价”逻辑。11月规上工业增加值同比4.8%创15个月新低,但装备制造业贡献59.4%增量,新能源汽车产量351.9万辆(+2.4%),占汽车总产量53.2%,结构性亮点突出。CPI连续三月回升至0.7%,12月份中国制造业采购经理指数和非制造业商务活动指数和综合PMI产出指数分别为50.1%、50.2%和50.7%,比上月上升0.9个、0.7个和1.0个百分点,三大指数均升至扩张区间,我国经济景气水平总体回升。此外,2026“国补”继续 第一批625亿元超长期特别国债已下达,对市场情绪构成显著提振。但房地产销售承压与万科债务谈判加剧市场担忧,政策托底仍需持续发力。

3)机构与资金背书:摩根大通、瑞银集体唱多铜为2026年最佳金属,沪铜大涨吸引约20亿资金涌入,形成“机构背书-资金涌入-价格上行”正向循环。

4)关税虹吸效应:美国拟对精炼铜加征进口关税,触发贸易商“突击运美”潮,非美地区现货供应骤紧(如上海洋山铜溢价创3个月新高),全球铜资源被“截胡”推升区域价格。

5)铜市呈现“强预期+弱现实”博弈:供应端干扰持续——智利Codelco对美客户开出超500美元/吨史上最高铜升水,10月智利产量同比暴跌7%至45.84万吨,秘鲁Antamina铜矿因社区抗议减产,刚果(金)物流受阻,摩根大通警告2026年铜矿增量或不足需求增速60%,原料紧张从“担忧”转为“现实”。冶炼端主动收缩——中国CSPT宣布2026年联合减产10%以上,江西铜业、铜陵有色带头减产,预计精炼铜供应收缩30万吨,叠加TC跌至35美元/干吨历史低位,形成“矿紧→冶炼紧→成品紧”传导链。

需求侧结构性亮点凸显:AI数据中心建设浪潮驱动铜长期消费,彭博预测未来十年数据中心铜需求年均40万吨,2028年达峰57.2万吨(当前全球精铜消费2800万吨,占比仅1.4%)。电动车领域1-11月国内产量1453万辆(+26.5%),单车用铜80公斤较燃油车20公斤显著提升,增量需求超16万吨。光伏1-11月新增装机274.89GW(+33.25%),11月单月22.02GW(+74.76%),绿色需求持续扩容。而且国家两部门继续大力推动2026年汽车报废更新,支持汽车置换更新,这也为汽车市场带来政策扩容,有助于汽车产业繁荣发展,进而带动汽车用铜消费,对铜价构成利好支撑。

总结,短期约束与风险并存。沪铜价格持续走强吸引约20亿资金涌入,但近期上海洋山铜溢价下降至53美元/吨(前期55美元/吨),印证高价抑制实物买盘。废铜替代效应显现——南方粗铜加工费9月以来攀升,废铜回收量激增填补部分缺口。COMEX库存创新高与全球库存加速去化形成“美国吸储—非美紧张”格局,但高位运行下终端用户暂缓采购、减停产增加,叠加年末淡季需求走弱,平衡边际过剩压力显现。整体来看,12月铜价月涨超12%核心逻辑未变,但需警惕“稀缺性叙事”与“政策预期”下的波动放大。美元指数疲软、投机资金涌入构成牛市驱动,而终端抵触情绪、废铜替代及淡季需求走弱构成上行阻力。未来需重点关注美联储纪要指引、中国铜冶炼减产落地情况、美国关税政策实际影响及AI需求兑现节奏,铜价或延续“强支撑与阶段性回调”并存态势。

四、【后市展望:牛市逻辑】

在全球经济格局重塑与产业变革交织下,2025年周期板块强势崛起,贵金属及工业金属屡创新高,相关基金大涨。展望2026年,有色金属将步入“新质生产力需求主导、供给长期受限、驱动多元化”的牛市新格局,呈现“短期情绪驱动、长期供需定价”的双重特征。

短期(1-3个月):情绪主导,警惕高位回调

支撑因素:供给端政策收缩(如中国铜冶炼减产10%)、美国关税预期引发的“抢运潮”、机构资金持续流入三重利好共振,铜价或惯性冲高至10万-11万元/吨。

风险因素:高价抑制终端需求(如铜材减产、贴水扩大)、年末资金回笼压力、投机资金撤离可能引发“踩踏”,建议节前止盈部分多单。预计存有回调风险,关注下方支撑点位96000元/吨。

长期(6个月以上):供需决定上限,12万需强驱动

利好逻辑:能源转型(电动车单车用铜80公斤、光伏装机年增33%)带来增量需求,推动铜价中枢长期上移。

制约因素:需求端增速可能回落(如汽车/光伏需求透支)、供应端潜在缓解(铜矿复产、废铜回收增加),2026年铜精矿或呈“紧平衡”而非“极度短缺”,12万元/吨目标需更强驱动(如全球经济超预期复苏),否则大概率触顶回落。

【免责声明:本月评述仅基于市场信息分析,不构成操盘指引。投资有风险,决策需谨慎!】